Posiblemente, te hayas hecho esta pregunta: ¿Cómo invertir en bolsa y no arruinarme?

No te preocupes, no eres el único.

La verdad sea dicha, hace unos años invertir en bolsa era algo más complejo (y caro). Aún recuerdo cuando de niño veía las acciones subir y bajar (sin entender nada por supuesto), en el Teletexto – si no sabes qué fue el Teletexto no te preocupes, internet es mucho mejor.

Hola, soy Josep. En esta guía te explicaré diferentes formas de invertir, los conceptos báscos y los riesgos que asumes. Puedes confiar en este tutorial porque tengo los conocimientos y experiencia para ser asesor financiero acreditado porEFPA (asociado #37363).

Josep GarciaAsesor financiero EFPA

Plataformas de inversión

Descubre cómo invertir en 2 minutos

¿Qué es la bolsa?

Buena pregunta, según la Wikipedia la bolsa es:

«… una organización privada que brinda las facilidades necesarias para que sus miembros, atendiendo los mandatos de sus clientes, introduzcan órdenes y realicen negociaciones de compra y venta de valores, tales como acciones de sociedades o compañías anónimas, participaciones en fondos, bonos públicos…»

Vamos, que puedes entender la bolsa como un mercado donde se compran y venden ‘valores’ como acciones, fondos, ETF, etc.; en un momento te cuento qué son los valores (instrumentos financieros).

¿Por qué invertir en el mercado bursátil?

Primero deja que te diga que si quieres hacerte rico con las inversiones bursátiles no estás leyendo la guía adecuada – de hecho dudo mucho que nadie sepa realmente cómo hacerlo. Muy pocos son los que se hacen verdaderamente ricos realizando inversiones bursátiles, de hecho yo no conozco personalmente a nadie.

¿Y tú?

Pero invertir en acciones (y otros activos financieros) es una excelente forma de hacer crecer tus ahorros y riqueza si tienes paciencia, pero tienes que tener en cuenta que también puedes perder dinero.

Por ejemplo, el Dow Jones, índice industrial bursátil de EE. UU., ha crecido una media del 6,5% anual desde 1907, descontando los efectos de la inflación. Si alguien hubiera invertido 1.000 dólares en 1907, su inversión estaría valorada en aproximadamente 18.000 dólares en la actualidad.

Lo acepto, no es muy impresionante, pero si nuestro antepasado hubiera reinvertido los beneficios en este índice, la inversión tendría un valor de unos 500.000 $. Esto ya no suena tan mal, ¿verdad?

Principales pros y contras de las inversiones en el mercado bursátil

Pros de invertir en el mercado de valores:

- Rentabilidad potencial alta: A largo plazo el valor de las empresas que conforman el mercado tiende a crecer, y por eso tu inversión también lo hará si mantienes tus posiciones. Esto te ayuda a combatir la inflación (la subida de precios) y la consecuente pérdida de valor de tu dinero. Además, la rentabilidad del mercado bursátil suele ser mayor que otras inversiones como los bonos de deuda pública. Ten en cuenta que también es posible perder tu inversión (leer contra sobre el riesgo).

- Proceso sencillo: Si lo comparamos con otras formas de inversión (p.ej. inmobiliaria) comprar activos financieros bursátiles es relativamente sencillo. Tan solo necesitarás herramientas como Freedom24, DEGIRO, MyInvestor o XTB que te permitan acceder a los mercados financieros.

- Liquidez: Al contrario que otros instrumentos financieros, los valores bursátiles son inversiones muy líquidas, pues la mayoría se pueden vender en cuestión de segundos en los principales mercados financieros. ¿Cuánto tardarías en vender un piso, por ejemplo?

- Bajas comisiones: Comprar y vender acciones u otros valores es relativamente económico, pues las comisiones son bajas – aunque haberlas haylas.

- Diversificación: Puedes invertir en un montón de países y elegir entre miles de empresas y sectores. Eso hace que puedas diversificar el riesgo y no poner todos los huevos en la misma cesta.

Contras de invertir en el mercado de valores:

- Riesgo: Tendrás dos tipos de riesgo; el del mercado (p.ej. cuando hay una crisis las acciones bajan de forma generalizada), y el del valor en el que inviertas (p.ej. comprar acciones de Apple y que estas bajen porque hacen una birria de iPhone que nadie quiere).

- Capital no asegurado: Al invertir en bolsa tu inversión no está asegurada, puedes perder el dinero. Como lo perderías si compras un piso y los precios bajan.

- Productos complejos: Algunos instrumentos financieros en los que puedes invertir son muy complejos. Por ejemplo derivados, swaps, CDF, etc. Estos son típicos de operaciones de trading; más información sobre las mejores plataformas de trading.

- Mercado volátil: Los valores pueden subir y bajar, muchas veces por el comportamiento irracional de los inversores en los mercados financieros. Puede que como inversor tengas días, semanas o meses en los que solo veas números rojos; pero recuerda que tu batalla es a largo plazo.

Invertir en bolsa paso a paso

Te resumo en las siguientes líneas los pasos que puedes seguir para invertir en bolsa tú mismo; ojo que no te doy consejos directos de inversión. Por supuesto, tendrás que adaptar este proceso a tu situación, objetivos de inversión y sobre todo, tienes que estar cómoda o cómodo con este.

- Aprende los conceptos básicos: Antes de empezar a invertir, es importante que tengas una comprensión elemental de cómo funciona el mercado de valores y los diferentes tipos de inversiones que existen. Además de entender cómo afectan al mercado diferentes escenarios como la subida del PIB, inflación, subidas y bajadas de tipos, etc. Hay que hacer algo de deberes.

- Establece tus objetivos: Define qué es lo que quieres conseguir invirtiendo en bolsa, ya sea para ganar dinero a largo plazo, conservar un patrimonio, o especular; especular no es la mejor idea si no tienes ya experiencia en la inversión.

- Define tu perfil inversor: Riesgo, horizonte temporal y liquidez que acompañen a tus objetivos de inversión.

- Diseña tu estrategia: Decide en qué mercados y con qué instrumentos vas a escojer para tus inversiones. Determina la cantidad de inversión en renta fija y renta variable. Por ejemplo, si quieres conservar el patrimonio y no asumir mucho riesgo, no tiene sentido que te decantes por invertir en derivados o criptomonedas; ¿lógico no?.

- Escoge tu plataforma de inversión: Usarás un bróker de acciones, roboadvisor, plataforma de trading, etc. Tu elección dependerá de tus objetivos y perfil de inversor, y de la estrategia que hayas diseñado. Ojo con las comisiones, pueden hacer perderte mucho dinero.

- Haz tu primera inversión: Una vez que hayas elegido un bróker, abre una cuenta y haz tu primera inversión en los activos que has decidido en el punto 4.

- Seguimiento y ajustes: De vez en cuando tendrás que echarle un vistazo a cómo van tus inversiones y considerar si es necesario hacer algunos cambios. No es cuestión de estar moviendo dinero constantemente (a menos que te dediques al trading diario), pero es importante mantener un seguimiento básico de cómo van saliendo las cosas.

¿Qué valores se negocia en la bolsa?

Hay muchos tipos de valores, algunos más fáciles de entender que otros (p.ej. acciones de empresas, ETFs o CDFs). Deja que te explique cómo funcionan los más básicos – si ya sabes toda esta teoría pasa a la siguiente sección.

Las acciones

Son los instrumentos financieros más populares del mercado bursátil, son títulos de propiedad sobre una empresa. Al adquirir acciones, te conviertes en propietario proporcional de un negocio. Las acciones suelen otorgar derecho a voto proporcional a los títulos que poseas.

La rentabilidad que te pueden aportar las acciones vienen dadas de dos formas:

- Por los dividendos que se repartan derivados de sus beneficios. Ten en cuenta que la empresa puede no repartir dividendos si las cosas no marchan bien o si tiene pensado no repartirlos para, por ejemplo llevar a cabo nuevos proyectos.

- Por la revalorización de las acciones con el tiempo. Vamos, que si después de que compraras los títulos su cotización subió, tus acciones valen más dinero. Ojo, que el valor de las acciones puede caer o incluso llegar a ser cero – p.ej. los propietarios de la desaparecida Martinsa Fadesa.

Posiblemente, te preguntarás por qué las empresas ponen acciones a la venta. Pues hay varias razones, pero la más común es la de obtener financiación sin pedir dinero prestado al sistema bancario. Otros motivos pueden ser:

- Publicidad indirecta al salir a bolsa.

- Incrementar la reputación de la empresa al pasar controles de los organismos del mercado de valores.

- Más poder de negociación a la hora de negociar financiación (p.ej. préstamos) con los bancos y otras entidades financieras.

Acciones fraccionadas

Algunos brókers, como eToro (leer reseña), ofrece la posibilidad a sus usuarios de comprar lo que llaman acciones fraccionadas. Dicho de otra forma, como inversor podrás comprar trocitos de una acción.

Aquí es cuando las acciones fraccionadas pueden ayudarte, con brokers como eToro es posible comprar trocitos de acciones de Amazon, por ejemplo 50 €, como puedes ver en la captura siguiente.

Eso sí, tienes que tener en cuenta que este tipo de acciones tiene alguna limitación, entre otras:

- La acción no está a tu nombre, sino que queda inscrita a nombre del broker, internamente estos te la asignan a ti.

- Por lo general no te dan derecho a voto al no constar tú como propietario.

- Si tienes una fracción muy pequeña de una acción puede que tu broker no te dé el dividendo.

Fondos de inversión

Hay varios tipos de fondos de inversión, pero la esencia es que un grupo de inversores combina dinero para seguir una estrategia. Puedes invertir en fondos a través de plataformas como Freedom24, MyInvestor o Renta 4.

Detrás del fondo de inversión hay un equipo (grande o pequeño dependiendo del fondo) que se encarga de diseñar una estrategia de inversión a seguir. El objetivo final del fondo, en teoría, es ofrecer una rentabilidad a los inversores que se adapte a su perfil (p.ej. más o menos riesgo).

Ten en cuenta que como inversor tendrás que pagar una comisión al gestor del fondo para que invierta tu dinero, a largo plazo, la comisión que pagues puede quitarte un buen pico de tu rentabilidad por los efectos de interés compuesto.

¿Qué es un Fondo Indexado?

Bajo la idea de que la mayoría de gestores no mejoran los resultados, John Bogle creó el primer Fondo Indexado en los 70, Vanguard. La idea es replicar índices como el Ibex 35 o el S&P 500 para obtener rentabilidad.

Se trata de una manera de medir los resultados de una sección de un mercado. Este índice de referencia es compuesto por una serie de títulos, sirve para tomar la temperatura al mercado y evaluar su desarrollo. Los principales mercados financieros tienen uno: Ibex 35 (mercado español), Dow Jones, Nikkei, Nasdaq, etc.

Por ejemplo, índices bursátiles como el Ibex 35 (principal índice de la bolsa española) es el índice de la bolsa española conformado por las 35 empresas más grandes cotizadas (p.ej. Inditex, Grifols o el BBVA).

Al invertir en fondos indexados, nuestra inversión seguirá el mercado elegido con bajos costos de gestión y comisiones mínimas, lo que explica por qué no son muy promocionados por brokers y entidades financieras.

Más adelante discutiré más en profundidad por qué elijo, principalmente, productos indexados (inversión pasiva) para la mayoría de mis inversiones, y por qué creo que hay que valorarlas.

Existen productos similares llamados ETF (del inglés Exchange Traded Fund o fondos cotizados), plataformas como Freedom24 o Scalable Capital te permitirán negociar estos títulos. Puedes invertir en fondos de inversión (tanto gestionados como indexados) en brokers como Renta 4 o MyInvestor.

Productos Derivados

Aquí es donde puedes pillarte los dedos. Según Wikipedia:

¿Lo entiendes? No mucho, ¿verdad?

Deja que te ponga un ejemplo:

Por ejemplo, si compras un derivado de acciones de Tesla, el valor del contrato variará según la cotización de Tesla en bolsa; si sube, el contrato aumentará de valor y si baja, disminuirá.

Paradójicamente, se ‘inventaron’ para reducir el riesgo de transacciones, pero muchos inversores lo ven como una oportunidad para especular y ganar dinero con la apreciación (o depreciación) del valor del activo (p.ej. acciones, bonos o incluso el oro). Obviamente, también puedes perder dinero.

Algunos derivados del trading son: swaps, futuros u opciones. Los derivados permiten usar apalancamiento, como si pidieras dinero prestado al bróker para invertir más. Debes entender bien el apalancamiento porque podría causar pérdidas mayores de lo esperado, tienes que entenderlo como invertir tomando dinero prestado del bróker.

Renta Fija

Al contrario que todos los anteriores, se trata de inversiones de las que se conoce el valor final pues el interés está pactado de antemano.

Hay dos tipos de renta fija según el emisor:

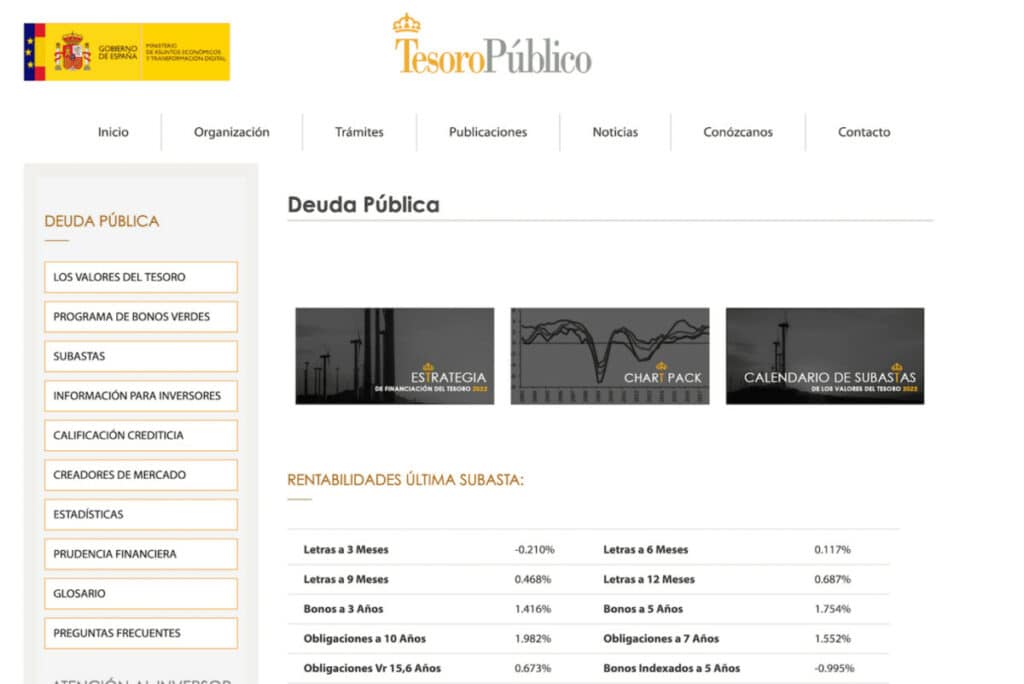

- Pública: Deuda que emiten organismos públicos como estados o comunidades autónomas – es la manera que tienen de financiarse. La idea es simple; le dejas un dinero a, por ejemplo, el Estado español por un tiempo (corto o largo plazo) y este te devolverá el dinero más unos intereses pactados previamente. Los productos principales son: Letras del Tesoro, Bonos y Obligaciones de Estado.

- Privada: Se trata de un concepto similar pero con corporaciones privadas. Estas tienen mayor riesgo al ser las empresas, en teoría, más inestables que los estados.

La renta fija conlleva un riesgo, pero este, sobre el papel, es mucho menor que con cualquiera de los instrumentos fina ncieros de renta variable (p.ej. acciones o fondos de inversión). Obviamente, el interés que ofrecen suele ser mucho más bajo, y en la actualidad en algunos casos es casi nulo (o incluso negativo) si tenemos en cuenta la inflación. Pero pueden ser productos interesantes, ya que no suelen ser muy volátiles.

¿Puedo ganar dinero con las inversiones bursátiles?

Sí, claro, y también puedes perderlo al invertir en el mercado bursátil, deja que te desarrolle un poco más.

Se han amasado fortunas increíbles con la bolsa como la de Warren Buffett o Benjamin Graham – este último consiguió un 17% de interés medio anual durante más de 20 años consecutivos.

Pero la verdad es que solo escuchamos historias de éxito, y los medios no nos cuentan que María y Juan perdieron todos sus ahorros con la crisis del 2008 por no diversificar su inversión y confiar todo al ladrillo.

Personalmente, no creo que yo vaya a ser ese 1% elegido que sabe qué acciones comprar y cuáles vender en el momento adecuado. Tampoco quiero que mis inversiones controlen mi vida y dicten a qué hora me voy a dormir o cuándo me voy de vacaciones – parafraseando el dicho: invierto para vivir (mejor) no vivo para invertir.

Creo que unos objetivos razonables deberían ser:

- Hacer crecer tus ahorros y no perder poder adquisitivo con la inflación.

- Minimizar los riesgos financieros.

- Minimizar los costes de tus inversiones.

- No dedicarle muchas horas a manejar tus finanzas personales.

- Usar un método que entiendas y sea simple.

Por todo esto, elijo en lo personal activos financieros con menor riesgo como fondos indexados (la famosa inversión pasiva) o ETF (fondos cotizados); disponibles en Freedom24, MyInvestor, Indexa Capital o InbestMe. Pero claro, hay otros inversores con perfiles mucho más ambiciosos a los que estos productos les parecerán demasiado ‘aburridos’. Tendrás que decidir qué es lo ‘que te va’ como inversor.

Costes de invertir en bolsa

Invertir dinero te costará dinero (y te quitará rentabilidad). El principal gasto que tendrás al invertir serán las comisiones que te cobrarán brókers o bancos por custodiar tus valores.

Quiero que te quede claro que invertir de la forma más barata (y segura) posible debería ser tu principal objetivo.

Imagina que tenemos 2 inversores, ambos con 1.000 €

- Sara invierte esos 1.000 € en el Fondo Indexado Económico, que le cobra un 0,5% sobre su inversión como comisión. Si a final de año este le ha dado un 7% de interés, sus beneficios fueron del 70 €, si le restamos la comisión se queda en 65 € y su rentabilidad real fue del 6,5%.

- Manolo los invierte en el Fondo Gestionado Costoso que le da la misma rentabilidad pero le cobra un 1,5% de comisión. Haciendo los mismos cálculos su beneficio fue de 55 € y la rentabilidad fue del 5,5%.

Esto puede no parecerte mucho dinero, pero si la inversión bursátil se prolonga en el tiempo y asumimos interés compuesto (que reinvertimos los beneficios en el fondo) te asustarás del dinero que Manolo deja de ganar (y el banco le sabla):

- En 5 años Sara tendrá 1.370,09 € y Manolo 1.306,96 €

- En 10 años Sara tendrá 1.877,14 € y Manolo 1.708,14 €

- En 30 años Sara tendrá 6.614,37 € y Manolo 4.983,95 €

- En 50 años Sara tendrá 23.306,68 € y Manolo 14.541,96 €

Como es evidente, a raíz de esa tarifa adicional del 1% que Manolo soporta, su inversión le ha salido a un precio MAYOR. Por supuesto, Sara (y la entidad financiera de Manolo) están más que satisfechos.

Pero las comisiones no serán el único factor que te ‘robará’ rentabilidad. Otros factores como la inflación (subida de los precios) y los impuestos que tengas que pagar sobre tus ganancias son también costes para los inversores y deberías tenerlos en cuenta.

Riesgos de invertir en bolsa

Invertir en mercados de capitales conlleva, simplificadamente, dos riesgos:

- Riesgo sistémico del mercado: Se trata de que el mercado conjuntamente sufra una caída. En el sistema capitalista cada cierto tiempo hay alguna crisis y los mercados de valores se desploman y tardan un tiempo (más o menos largo) en recuperarse. Se trata de caídas inevitables, y en mi opinión invertir a largo plazo es la única forma de afrontar este reto financiero.

- El riesgo individual del valor: En este caso es el riesgo que corremos que el activo en el que hemos invertido (p.ej. acciones del Santander) pierda valor. Para minimizar este tipo de riesgo diversificar es la mejor solución.

Personalmente, puedo vivir con el riesgo del mercado (nadie lo puede controlar), pero me aterra el riesgo individual de un valor. Por eso, creo que la mejor estrategia es invertir a muy largo plazo en un fondo indexado o ETF (p.ej. con DEGIRO, MyInvestor o Finizins), ya que estos están altamente diversificados y solo corremos el riesgo sistémico (de mercado) – no suelo invertir en acciones individuales.

8 errores comunes al invertir en valores

De mis fracasos financieros he aprendido algunas lecciones. A mi parecer estos son algunos de los errores más comunes al invertir en bolsa que debemos evitar:

- No inviertas en lo que no entiendes: Hay muchos tipos de instrumentos financieros en los que invertir, y algunos muy complejos. Invierte solo en lo que entiendas para no ‘pillarte los dedos’.

- No pongas todos los huevos en el mismo cesto: La idea es tener un portfolio financiero lo suficientemente diversificado que pueda absorber posibles contratiempos de un valor o sector. Por ejemplo, invertir todo tu dinero en solo una empresa (p.ej. Banco Popular) puede literalmente arruinarte si esta desaparece.

- No te enamores de una empresa (o índice): Que a ti te guste una empresa o sector (p.ej. el tecnológico) no quiere decir que el mercado lo vea igual. Recuerda, estamos aquí para obtener ganancias invirtiendo.

- No confundas las ganancias pasadas con las futuras: Que el precio de una acción haya crecido los últimos años no es garantía de que vaya a seguir creciendo en el futuro.

- Sé paciente y busca el largo plazo: Para la mayoría de inversores, especialmente los no profesionales, es mejor concentrarse en el largo plazo y olvidarse de técnicas como el trading – seguramente palmarás dinero y te coserán a comisiones.

- Minimiza las comisiones: Recuerda que las comisiones te quitan rentabilidad – y las pagas incluso si tienes pérdidas. Comprar y vender acciones todo el tiempo suele ser una muy mala estrategia, las comisiones se comerán tus ganancias.

- No inviertas con dinero prestado: Si haces una mala inversión y pierdes tus ahorros es un contratiempo duro, pero si haces una mala inversión bursátil y pierdes dinero que no puedes devolver puede arruinarte la vida – p.ej. te embargan tu vivienda.

- No te creas especial: Cuando vamos a invertir todos creemos tener corazonadas o estar seguros de que algo va a suceder. La mayoría de nosotros no somos especiales ni podemos leer el futuro, recuerda esto la próxima vez que creas saber lo que va a pasar.

¿Dónde invierto?

Hay un montón de estrategias para invertir, pero a mí, la mayoría me parecen apuestas arriesgadas que requieren mucho estudio y trabajo. Tú decides, pero yo te desaconsejaría lo siguiente:

- Trading a corto plazo: Intentar anticipar (o participar) de la tendencia del mercado. Vamos, si ves que un valor sube como la espuma, comprar acciones de este. Son inversiones altamente especulativas que no garantizan ganancias. Además, las comisiones e impuestos pueden comerse toda la rentabilidad potencial.

- Comprar barato: Algunos inversores entran al mercado cuando los precios están bajos y venden cuando estos suben. El principal problema de esta estrategia es que los precios pueden seguir bajando después de que compres y seguir subiendo después de que vendas y eso te hará más pobre.

- Comprar gangas: Algunos expertos (p.ej. el legendario Benjamin Graham) son capaces de ver cuándo un valor está infravalorado y se aprovechan de ello. Tú y yo, al no ser analistas financieros probablemente no tengamos ni idea.

- Encontrar el nuevo Google: Si hubieras invertido en Google, Microsoft, Apple o Amazon en sus inicios ahora serías millonario. Pero claro, ¿sabrías decirme con certeza qué empresa ‘lo va a petar’ en los próximos 5 años? Yo tampoco.

- Dividendos altos: Puedes optar por comprar acciones de empresas que paguen dividendos altos regularmente. Pero la verdad es que muchos otros inversores tendrán esta idea por lo que es muy probable que el precio de la acción ya refleje los altos dividendos.

- Invertir en sectores que crecen: Aquí corres el peligro de invertir en una burbuja (p.ej inmobiliaria o del .com) y potencialmente perder mucho dinero.

- Análisis técnico: Otra estrategia a la hora de realizar operaciones bursátiles es la de realizar un análisis técnico de los productos financieros en los que vayas a invertir. Por ejemplo, la mayoría de brókers permiten comparar cotizaciones, realizar cálculos sobre los gráficos de las acciones (y otros activos financieros), o estudios de sus balances.

¿Será mi mejor inversión un fondo indexado?

A muchos inversores les gustan los fondos indexados porque:

- Replican la rentabilidad del mercado.

- Tienen comisiones bajas.

- Al no cobrar dividendos y no comprar y vender acciones no hay que pagar impuestos hasta que se venden.

- Los estudios apuntan que a largo plazo obtienen mayor rentabilidad que la inmensa mayoría (90% o más) de fondos gestionados.

- Requieren poco trabajo para el inversor o usuario.

Como hemos visto antes, muchos estudios demuestran que la mayoría de los fondos de inversión tradicionales no son capaces de mejorar los resultados del mercado en el que operan a medio y largo plazo. Esto es algo bastante irónico, te cobran una comisión, por tener una rentabilidad inferior a lo que el mercado te ofrece.

Ten en cuenta que no solo existen fondos indexados de índices bursátiles como el S&P 500 o el IBEX 35 (de la bolsa española). Por ejemplo, los fondos indexados de renta fija (como bonos de deuda pública) son también muy populares – p.ej. para combatir la volatilidad de la bolsa.

¿Cómo invertir en fondos indexados (o ETFs) en España?

Como estos activos financieros tienen pocas comisiones, los bancos y asesores financieros tienden a no recomendarlos mucho, a ellos no les reporta ningún beneficio.

Si quieres invertir en este tipo de fondos, tienes dos opciones:

- Usar un broker que ofrezca este tipo de productos. Entre otros puedes usar Renta4 o MyInvestor que ofrece fondos indexados populares como Vanguard o Fidelity. Otra opción es usar brókers online como Freedom24, DEGIRO o eToro para invertir en ETF como Vanguard o iShares, también con pocas comisiones.

- Invertir en la cartera de un roboadvisor que participe en fondos indexados. Por ejemplo, inbestMe, MyInvestor e Indexa Capital.

Un roboadvisor es una forma estupenda de empezar a invertir, ya que resulta más fácil de usar, por lo general no necesitas tanto capital y las comisiones suelen ser muy bajas. La principal desventaja es que te tienes que ceñir a una de sus carteras de inversión, por lo que no podrás elegir exactamente en qué fondos invertir.

Imagina dos inversores, Juan y María. Juan invierte 1.000 € en acciones en el banco de inversiones (imaginario) Hermanos Perez S.A., y María reparte sus 1.000 € de inversión en 10 empresas diferentes; entre ellas Hermanos Perez S.A. también.

Ahora imagina que viene una crisis financiera y Hermanos Perez S.A. entra en números rojos y desaparece por la mala gestión de sus directivos; no sería la primera vez que pasa. Lamentablemente, Juan habrá perdido sus 1.000 €, mientras que María solo habrá perdido los 100 € que ha invertido en Hermanos Perez S.A. Aquí está la magia de diversificar tus inversiones.

Últimas reflexiones si quieres invertir en bolsa

Espero que esta guía te haya ayudado a entender conceptos básicos de finanzas como qué es un valor, tipos de vehículos financieros, qué son los índices bursátiles o conocer los errores a evitar al invertir en bolsa.

Antes de despedirme, quisiera recordar algún aspecto importante:

- No inviertas en lo que no entiendes

- Céntrate en el largo plazo

- Evita las comisiones

- Diversifica

- Ten paciencia

- Aplica el sentido común

Si tienes alguna pregunta o sugerencia deja un comentario, estaré encantado de leerte y contestarte. Por favor, recuerda que las inversiones en bolsa tienen riesgo, puedes perder tu inversión. Por favor, se prudente.

Nota: eToro es una plataforma que ofrece varios tipos de activos financieros, permite que inviertas en acciones y criptomonedas. Ten en cuenta que las rentabilidades pasadas no son garantía de rentabilidades futuras. Los históricos de inversión se presentan en menos de 5 años y puede no ser suficiente para tomar decisiones. Las inversiones en criptomonedas y criptoactivos son inversiones que no están reguladas, puede que no sean apropiadas para los inversores minoristas pues puedes perder toda tu inversión. Es importante leer y entender los riesgos de estas inversiones explicados en este enlace. La filial eToro USA LLC no ofrece CFD y no asume ninguna responsabilidad por el contenido aquí publicado, que hemos elaborado de forma propia usando información pública sobre eToro.

Preguntas frecuentes sobre la inversión en bolsa

Depende de lo que entendamos por seguro. Si por seguro entendemos que nadie te va a timar, y llevarse tu dinero al invertir en bolsa, sí, se puede invertir en bolsa sin que te timen. Existen multitud de brókers y plataformas de inversión que se toman las inversiones de sus clientes muy en serio; por ejemplo: Freedom24, DEGIRO, MyInvestor, Indexa Capital entre muchas otras.

Absolutamente, y quien te intente decir lo contrario no está siendo honesto, o no termina de entender cómo funcionan las inversiones en bolsa. Al contrario que las cuentas de ahorro y los depósitos en los bancos, las inversiones en bolsa no están garantizadas.

Hay que decir, que cuanto más diversifiques tu inversión, menos posibilidades tendrás de perder dinero a largo plazo, ojo que a corto plazo puedes seguir siendo víctima de los malos momentos; como la crisis financiera del 2008.

Es cierto que los costes (comisiones) de invertir en bolsa han bajado mucho con el boom de los brókers online, y muchos de ellos ofrecen inversión en bolsa «sin comisiones». Pero lo cierto es que invertir en bolsa te va a costar dinero, no mucho, pero algo te costará.

Además de las comisiones no operativas que los brokers y las plataformas de inversión puedan tener, los costes más habituales con los que te vas a encontrar son:

- Una comisión por la compra de activos (p.ej. acciones).

- Un diferencial entre el precio de compra y venta del activo; los brokers venden más caro de lo que compran.

- Comisión por depósito y/o retiro de fondos.

- Cambio de divisa si inviertes en, por ejemplo, USD y tú depositas EUR.

Es importante considerar que no todas las plataformas cobran todas las comisiones mencionadas anteriormente. Algunas pueden aplicar un diferencial sin comisión por transacción. Sin embargo, es fundamental recordar que la gratuidad total rara vez es una realidad. Si algo suena demasiado bueno para ser cierto, es probable que no lo sea.

Esta pregunta toca un tema un poco personal, pero te proporcionaré una guía para ayudarte a determinar cuánto dinero puedes invertir en el mercado de valores.

Lo primero que debes hacer es calcular cuánto dinero puedes ahorrar cada mes. Por ejemplo, si tus ingresos mensuales son de 1.500 € y tus gastos totales ascienden a 900 €, entonces te quedan 600 € disponibles para invertir.

De estos 600 € una parte la deberás ahorrar para gastos o compras futuras (p.ej. vacaciones). Por lo general puede ser una buena idea tener varios meses de gastos ahorrados por si hay algún imprevisto. Si ya tienes dinero ahorrado podrás invertir los 600 €, si no tienes nada ahorrado igual quieres ahorrar 300 € o 400 € de esos 600 € e invertir solo el resto.

Después de la cifra que has decidido que vas a invertir, deberás decidir qué cantidad la destinas a renta variable (como acciones de bolsa) o renta fija (como deuda pública y privada). Esto dependerá mucho del momento en el que te encuentres (normalmente a más edad, más renta fija), tus circunstancias personales y tu perfil inversor (la renta variable suele conllevar más riesgo).

Dicho esto, no inviertas una cantidad de dinero que vayas a necesitar a corto plazo, puede que el mercado baje cuando tú necesitas el dinero y tengas que asumir pérdidas.

Cuando las empresas tienen beneficios, o reservas de capital, pueden decidir distribuir el dinero entre sus propietarios (accionistas), vamos que la compañía dividirá el beneficio entre los accionistas.

Es por eso que si tienes acciones de una empresa y esta reparte dividendos, tendrás derecho a la parte proporcional que te toque. Por ejemplo, si tienes una acción y la propiedad de la empresa está dividida en 100.000 acciones, a ti te tocará el 0,001% del beneficio repartido.

Piensa que las empresas no siempre reparten dividendos, en algunas ocasiones prefieren reinvertir esos beneficios en la empresa; algo que decide el consejo de administración. Por ejemplo, hasta el momento empresas como Google, Amazon o Facebook, jamás repartieron dividendos.

La información es poder, o eso dicen ¿no?

Es por eso que tener las cotizaciones en tiempo real de los instrumentos financieros en los que quieras invertir puede ser una ventaja; sobre todo para aquellos que buscan invertir a (muy) corto plazo.

Dicho esto, pese a tener conexiones a internet ultrarápidas, es difícil tener cotizaciones 100% a tiempo real, sin ir más lejos la bolsa de Nueva York está a unos 5.700 KM de España o casi 3.500 km de Ciudad de México.

Además, muchos brókers ofrecen cotizaciones con demora a no ser que pagues extra, este es el caso de DEGIRO que tiene 15 min. de retraso. Pero lo cierto es que muchos otros servicios como Google Finance tienen también demoras en sus cotizaciones.

Pero muchos otros sí que intentan ofrecer los precios de los activos en tiempo real como TradingView o Investing.com. Otro sitio donde encontrar cotizaciones en tiempo real de algunos mercados es en Nasdaq.com.

Puedes entender un activo financiero es un activo líquido (p.ej. acciones, obligaciones, etc.) a los que se le da valor por medio de un contrato o título de propiedad. El dinero en efectivo, las acciones, los bonos, los fondos mutuos y los depósitos bancarios son ejemplos de activos financieros.

La diferencia con los activos físicos es que los instrumentos financieros no son tangibles, mucas veces son anotaciones en cuenta, y no se les puede asignar un valor físico; el valor que les damos deriva de lo que representan (p.ej. una propiedad o una deuda). Por eso podemos decir que el valor de estos viene dado por la oferta y la demanda al negociarse.

La utilización de crédito financiero (también llamado apalancamiento financiero) es una estrategia que le brinda al inversor la capacidad de operar obteniendo fondos adicionales prestados por el corredor de bolsa, ampliando así su capital base inicial. Esto significa que la cantidad en juego supera los fondos que el inversor ha comprometido originalmente, de ahí que los beneficios puedan ser más elevados, aunque también las pérdidas pueden ser mayores.

Este es un concepto algo complejo, y a los principiantes les cuesta de asimilar. Es por ello, que si estás meditando operar con apalancamiento, te diría que valores si entiendes bien el concepto y estás en disposición de asumir los mayores riesgos.

Los activos financieros son inversiones que tienen un valor económico y que se pueden convertir en efectivo o en otros recursos económicos en el futuro. Estos incluyen una amplia gama de opciones, como acciones, ETF, bonos, fondos mutuos, certificados de depósito y muchos más. Básicamente, son formas de poner tu dinero a trabajar con la expectativa de que crecerán con el tiempo o te generarán ingresos de alguna manera.

Ahora, lo que es genial sobre los activos financieros es que ofrecen una variedad de riesgos y recompensas. Puedes elegir algo más seguro como un bono del gobierno de Alemania o buscar rendimientos más altos con inversiones en acciones de empresas. Pero recuerda, mayor rendimiento suele implicar mayor riesgo. Así que es bueno tener una estrategia clara y, si es posible, hablar con un asesor financiero para entender bien tus opciones al invertir en activos financieros.

71 comments

Maria Thiago

agosto 28, 2024, 23:39

Nadie debería invertir con Evelyn Sanchez. Perdí R$34.000 mientras intentaba invertir con ella.

Mi nombre es Maria, soy madre soltera de 2 hijos, vivo en Belém, la capital de Pará aquí en Brasil, perdí a mi esposo en 2020 durante la pandemia de COVID-19, así que en julio de 2021 estaba buscando una alternativa que me sirviera como trabajo secundario porque trabajo en un hospital local aquí en Belém, el salario no era suficiente para cubrir nuestras necesidades. Entonces me encontré con Evelyn, quien prometió ayudarme a administrar mi inversión al principio, la oferta que me dio era demasiado buena para ser verdad, así que decidí arriesgarme ya que me parecía bien como novato en criptomonedas, después de algunos días solicité un retiro y me dijeron que el retiro demoraría algunos días hábiles hábiles, lo cual acepté y me dijeron que pagara tarifas de retiro para procesar mi retiro, lo cual pagué, después de eso,… se me ocurrió otra historia diferente. Fui lo suficientemente inteligente como para detectar que era una estafa en este punto, luego retrocedí y dejé que mi dinero duramente ganado se fuera al desagüe ante mis propios ojos. Luego juré no volver a tener nada que ver con las criptomonedas en mi vida hasta que mi colega en el trabajo me contó sobre la Sra. Ivanna, una exitosa comerciante de criptomonedas que la ayudó a generar tantos ingresos en pocos años. En este punto, no me quedaba nada para invertir porque estaba en quiebra y tenía hijos que cuidar. Después de algunos meses, nuevamente le pregunté a mi amiga en el trabajo cómo iba la inversión con Ivanna y me dijo que todo estaba bien, de hecho, desde que comenzó a invertir con la Sra. Ivanna no ha enviado ningún dinero, todo lo que hizo fue registrarse en su plataforma, donde también tiene un control total sobre los depósitos y retiros de su cuenta, luego esperé hasta fin de mes para comenzar. Esta vez fue agosto de 2022. Me comuniqué con la Sra. Ivanna, le conté mi experiencia pasada y me aseguró que todo estaría bien, luego me dio los procedimientos para comenzar mi inversión. Todo lo que me hizo desarrollar un interés total fue que nunca le envié dinero a nadie. Solo registré mi cuenta y ellos comenzaron a operar por mí, antes de que las ganancias se depositaran en mi cuenta, dedujeron automáticamente sus tarifas de negociación y otros cargos necesarios. Desde 2022 hasta la fecha he estado invirtiendo con ella. La Sra. Ivanna me hizo creer que todavía hay gente buena dispuesta a ayudar a los necesitados. Sra. Ivanna, no sé si por casualidad puede ver este comentario… pero solo quiero que sepa que usted es un Dios enviado a mí y a mis hijos porque, ¿cómo se suponía que iba a atenderlos si no fuera por esta oferta de inversión que me brindó? Que Dios continúe bendiciéndolos y elevándolos.

Dejaré su información de contacto en caso de que alguien los necesite.

Correo electrónico: comanivanna@gmail .com

Esther

enero 19, 2023, 12:35

hola Josep. Tengo varias dudas a ver si me puedes ayudar porque esto perdida y cada uno(banco-gestor) te cuenta su película:

que banco, cuentas me recomendarías para cada cosa? Estoy perdidísima 🙁

Josep

enero 27, 2023, 17:07

Hola Esther, sí cada uno barre para casa.

1- Cuenta para menor

Pues depende un poco de lo que quieras que ese dinero haga. Si quieres una cuenta con la que los depósitos estén garantizados, puedes mirar cualquiera de las cuentas de ahorro del momento o depósitos; tienen una garantía del estado hasta los 100.000 €, dicho esto, la rentabilidad que ofrecen ahora, en el mejor de los casos llega al 2% TAE. Si quieres más rentabilidad puedes mirar de invertir el dinero en algún lado, ojo que aquí tu inversión corre el riesgo de perder dinero – puedes mirar productos como MyInvestor o Finizens por ejemplo.

2- Plan de pensiones.

Pues justo tenemos este post sobre planes de pensiones, si quieres darle un vistazo igual te ayuda en algo 🙂

https://www.mejor-banco.com/mejores-planes-de-pensiones/

Alejandro

septiembre 16, 2022, 11:36

Genial. Gracias

Adriana

agosto 10, 2022, 16:41

Muy buena explicación y muy completa. Gracias!

Josep

agosto 13, 2022, 18:25

Gracias Adriana, me alegra la guía de inversión te resultara útil 🙂

Gestor fondos inversión

agosto 24, 2021, 12:56

De muy recomendable lectura el post. Trata a la perfección el tema de la inversión explicándola, advirtiendo de sus peligros (contras, pros, costes, beneficios.) y explicando los diferentes productos financieros que hay como si de un gestor de fondos de inversión, de acciones o productos derivados se tratatase. Enhorabuena por el artículo tan completo, útil y sencillo de entender que has elaborado. Saludos!

Nordi

abril 25, 2021, 14:52

Hola buenas tardes,

Me ha gustado mucho tu blog, me parece muy interesante muchas cosas que comentas y sobretodo tus aprendizajes invirtiendo.

Me gustaría hacerte una pregunta: Para un inversor principiante, donde dirías que se podría empezar a invertir en una plataforma que sea fiable y que no te cobren muchas comisiones ?

Que opinas de renta4 banco y investor?

Muchas gracias por tu respuesta.

Josep

abril 26, 2021, 15:07

Hola. He probado un poco Renta4 y no me gustó mucho, no termino de recordar por qué. Tenemos una guía sobre brokers, pero no sé si buscas un broker u otro tipo de plataforma (p.ej. un roboadvisor como Indexa Capital).

Nordi

abril 26, 2021, 17:51

Hola josep,

Estaba buscando algo más sencillo como un bróker donde poder invertir yo mismo sin que sea un robot advisor, asi poder hacerme la cartera yo mismo.

Muchas gracias por tu respuesta

Josep

mayo 4, 2021, 18:41

Hola Nordi. Hmm, dependerá un poco de lo que busques, si quieres acciones igual te diría que mires DEGIRO, para fondos y ETFs creo que MyInvestor tiene mejor selección. Un saludo.

Nordi

mayo 5, 2021, 06:52

Muchas gracias

Eric

febrero 23, 2021, 11:51

Hola Josep,

Gracias por el articulo, mi duda es como debería gestionar mis ganancias cuando haga la declaración de la renta? Mi broker traspasa la información de mi cuenta a la agencia tributaria o solo cuenta como ganancia cuando traspaso el dinero de mi broker a mi banco? En este caso tengo entendido que bancos como N26 no declaran en cuentas menores a 50mil€ por no tener sede en España, es así? Muchas gracias!

Josep

febrero 25, 2021, 20:31

Hola Eric. Depende un poco del broker, algunos ‘se comuinican’ con Hacienda e incluso te practican retenciones, y con otros tú tendrás que presentar y liquidar los impuestos por las ganancias obtenidas. No siy asesor fiscal por lo que no puedo aconsejarte, no quisiera que hicieras algo mál. Pero hasta donde yo tengo entendido, una vez cierras una posición y tienes beneficios, esto se considera una ganancia y no cuando lo ingresas en tu banco. Espero haberte ayudado algo en mi respuesta, aunque sé que es muy genérica, no quisiera que por mi culpa hicieras algo mal 😉

Mari Cruz

diciembre 28, 2020, 17:22

Hola Josep,

Enhorabuena por tu post, se agradece el rigor y la profesionalidad.

Quisiera compartir las siguientes preguntas:

1. Quiero invertir en fondos indexados (Indexa). He pensado en hacer una aportación inicial de 3000€ e ir haciendo transferencias mensuales de 500€. Mi pregunta es, ¿es ahora buen momento o debo esperar? Tengo entendido que el último mes del año hay mucha euforia en los mercados y suele haber una bajada en los meses de enero-febrero.

2. Me gustaría preguntarte por un broker para comprar acciones de empresas. He escuchado eToro. ¿Alguna recomendación en particular?

3. Respecto a la selección del robo advisor, hay una promoción de un banco por la cual por una inversión mínima de 1000€, te abonan 100€ a cambio de una permanencia de 1 año y con una comisión de 1.03%. ¿Merece la pena?

Josep

enero 7, 2021, 22:39

Hola Mari Cruz. Pues las comisiones al invertir son muy importantes, un 1,03% es bastante más que lo que los roboadvisors cobran, puede que a largo plazo te salga más caro. Sí me parece perfecto lo que propones, haciendo aportaciones periódicas puedes diversificar algo el riesgo de la posible volatilidad al ‘entrar’ en la inversión. La de los roboadvisors, como yo las entiendo, son a muy largo plazo así que no es tan importante cuándo empezar, pero esa es solo mi opinión 🙂

Oscar

diciembre 27, 2020, 13:35

Hola Josep,

Primero agradecerte los artículos que escribes que son muy útiles y que continúes así.

Querría hacerte una sugerencia, podrías realizar una comparativa de los broker actúales (Degiro, Etoro, Renta4, Norbolsa, etc.) ya que es un poco lioso en cuanto a las comisiones que cobran. Creo que Degiro es la más competitiva en relación calidad precio , pero es segura?

En cuanto al fondo de Indexados sólo se pueden realizar la compra a través de los Broker, ya que las entidades bancarias no las ofrecen o en mi caso no los conocía .

Gracias .

Josep

enero 7, 2021, 22:46

Hola Oscar. Pues muchas gracias por la sugerencia, comparar comisiones puede ser complicado entre plataformas, puesto que hay mucho activos diferentes y todas cobran diferente. Hmmm alguna entidades financieras (bancos) ofrecen fondos de inversión, pero no siempre con las mejores comisiones.

Pol

octubre 19, 2020, 10:26

Hola Josep,

buen artículo! Hace ya un tiempo que estoy invirtiendo a través de Degiro, hasta ahora en ETFs y algunas acciones de Apple y Berkshire Hathaway. Llevo unos dias mirando bonos, que bonos recomendarias tu?

Josep

octubre 24, 2020, 18:03

Hola Pol. Pues yo intento no recomendar mucho 😉 Pero te diré que personalmente intento diversificar y por eso compro productos indexados (tipo ETFs). La verdad es que tampoco invierto mucho en renta fija, pero un ETF (de gestora reputada) que invierta en deuda europea por ejemplo? Pero lo dicho, recuerda que esta es tú decisión y no tengo una bola de cristal 😉

Javier

octubre 13, 2020, 16:13

Buenas tardes Josep.

Acabo de empezar en el mundo de las inversiones (con la teoría) y ya tienes a un nuevo seguidor, enhorabuena. Toda la información es precisa y clara.

Quería preguntarte sobre las diferencias de uso de Degiro y Finizens. ¿A quién iría dirigido cada uno y qué puedo hacer o no hacer si elijo uno u otro? ¿O son totalmente compatibles?

Muchas gracias!

Josep

octubre 15, 2020, 18:18

Hola Javier, muchas gracias por tus buenas palabras. Pues DEGIRO es un broker que te permite invertir en muchos activos (p.ej. acciones, ETFs, etc.). Finizens es un roboadvisor, la función de este es permitir a sus usuarios invertir el dinero en fondos indexados que replican un índice (p.ej. el S&P 500 o el IBEX 35), de esta manera puedes invertir diversificando mucho más. La otra diferencia básica es que con DEGIRO tu decides exactamente en qué invertir (p.ej. qué acción), y con Finizens ellos te ofrecen 5 carteras hechas (de más a menos riesgo) y según tu perfil inviertes en una o en otra. Puedes leer más sobre Finizens aquí. Un saludo.

César

septiembre 21, 2020, 16:41

Buenas Josep, me encanta tu blog, lo he descubierto hace poco y enhorabuena por el gran trabajo y la claridad del sitio, es una herramienta que creo, está siendo muy útil para muchos!

Quería empezar a invertir, y sin duda seguiré muchos de tus consejos, pero quería preguntar si por invertir en España hay que pagar impuestos o declararlos de alguna forma. (podría hacer un post sobre eso o si pudieras decirme alguna alguna bibliografía que conozcas sobre el tema, si tu no sabes bien).

Muchas gracias y enhorabuena de nuevo por el blog!!

Josep

octubre 5, 2020, 17:44

Hola César. Pues no soy asesor fiscal así que intentaré mojarme poco para no meter la pata, y sin duda, contacta a uno si tienes dudas. Por invertir en sí, no hay impuestos, solo tendrás que tributar por los beneficios (ojo un beneficio no se considera como tal hasta que cierres la inversión). Vamos, que si compras acciones de Apple y se triplican, no tendrás que pagar por esa posible ganancia hasta que vendas las acciones. Un saludo y muchas gracias por tus buenas palabras.

Fernando

septiembre 20, 2020, 11:14

Hola Josep,

¡Muy buen contenido! Quería preguntarte cómo invertir en ETF americanos des de España. Dado que la regulación ESMA de 2018 no nos lo permite.

¡Muchas gracias!

Josep

octubre 5, 2020, 17:52

Hola Fernando. Pues puedes buscar un equivalente (del ETF) en Europa, muchos ETFs de gestoras americanas también cotizan (con productos adaptados) en Europa. Dale un vistazo a DEGIRO, tienen una lista muy interesante de ETFs (algunos sin comisiones).

Víctor

septiembre 18, 2020, 20:48

Hola Josep,

Quisiera saber q opinión tienes del roboadvisor de Open Bank (el banco digital del Santander) ya que este está respaldado de alguna manera por la gestora BlackRock. En que lo beneficia esto último?

Saludos

Josep

octubre 5, 2020, 17:49

Hola Víctor. Pues de momento aún no lo he examinado en profundidad, pero he entrado en la web de Openbank y en un vistazo rápido no he podido ver ni sus comisiones ni en qué fondos invierten exactamente. Te diría que si usan fondos de Vanguard, iShares y otras gestoras reputadas, y sus comisiones son bajas (p.ej. menos del 0,65%) merece la pena que les des un vistazo. Si no es así, Indexa Capital o Finizens pueden ser mejores opciones.

Samuel

agosto 7, 2020, 11:03

Muy buenas. En primer lugar, muchas gracias por el análisis que es muy bueno. Podrías explicar qué es el apalancamiento y cómo funciona? Muchas gracias.

Josep

agosto 22, 2020, 17:55

Hola Samuel. Sí claro, el apalancamiento es como invertir pidiendo dinero prestado al broker. Por ejemplo, tu inviertes 1.000 € en un CFD pero al tener un apalancamiento de x30 tu inversión será de 30.000 € (aunque solo tendrás que poner dinero por 1.000 € al principio). Pero el valor total de la inversión es de 30.000 €, si las cosas fueran fatal y la cotización de ese CFD fuera de 0 €, tu deuda con el broker sería de 29.000 € (30.000 € menos los 1.000 € que ya pusiste). No lo recomiendo para nada si no tienes experiencia invirtiendo. Un saludo.

Olga

julio 29, 2020, 12:35

Buenos dias, estoy viendo ultimamente invierte en amazon y gana mensualmente, que opinas de esto?

gracias

Josep

agosto 5, 2020, 17:36

Hola Olga. Si te refieres a invertir en acciones de Amazon, opino que tienes el 50% de opciones de acertar. A no ser que sepas de finanzas y dediques horas a estudiar los balances de empresas (algo que yo no hago) te sugeriría que pensaras en invertir (a largo plazo) en productos indexados como los robo advisors de Finizens o Indexa Capital o en ETFs y fondos indexados que puedes encontrar en plataformas como DEGIRO o Renta 4 (esto último requiere más conocimientos). Un saludo.

Diego Barbosa

julio 27, 2020, 08:56

Buenos días Josep, Me gustaría saber que broker recomiendas para el mercado forex?

gracias por tus comentarios

Josep

agosto 5, 2020, 17:41

Hola Diego. Pues XTB (leer reseña) diría que es el que tiene mejores comisiones (los pips son más baratos que con otros). Pero ten en cuenta que el trading es muy complicado y más del 70% de los inversores minoristas perdemos dinero con este 🙂

Begoña

julio 12, 2020, 21:18

Hola Josep, gracias por tus consejos. He abierto una cuenta en DEGIRO pero no consigo ver donde estan los fondos indexados vanguard de World y S&P 500. Les he escrito varias veces pero no me contestan aclarandomelo.

Que te parece Myinvestor para comprar esos fondos indexados?

Gracias.

Josep

julio 14, 2020, 18:10

Hola Begoña. DEGIRO solo ofrece ETFs, que son similares a los fondos tradicionales. La diferencia principal entre ETFs y fondos es que se puede negociar con los primeros en cualquier momento. Puede que no tengan los fondos que buscas, si no los tuvieran, puedes probar en Renta 4. Un saludo.

Julio

julio 2, 2020, 02:40

Hola Josep!!

Quiero abrir una cuenta en DEGIRO para operar con acciones del Nasdaq, pero no sé si es mejor abrirla en Dólares o en Euros (soy español y vivo en España).

Un saludo.

Josep

julio 14, 2020, 18:30

Hola Julio. Yo la abriría en euros, de una forma u otra tendrás que pagar comisión por cambio, y al menos puedes invertir en acciones europeas sin comisión. Un saludo.

Josep

junio 25, 2021, 18:25

Hola Alazne. Primero de todo, decir que no soy experto fiscal, pero puedo decirte que por invertir no se paga a Hacienda, solo pagarás por el beneficio que tengas. Por ejemplo, si inviertes 1.000 € y cuando vendes tienes 1.100 €, pagarás (el 19%) sobre esos 100 € de beneficio. Sí, puedes vender tus posiciones en fondos indexados en cualquier momento, tardarán un par de días en procesar todo. Si te interesan los fondos indexados, puedes darle un vistazo a MyInvestor, tienen varios en cartera.

alazne

junio 17, 2021, 09:04

HOLA!

a ver si alguien me puede responder:

A nivel fiscal en España: si invierto 1000 en fondos indexados, ¿cuánto tengo que pagar al fisco?

Por otro lado, puedo sacar en cualquier momento el dinero en fondos indexados, líquido? cuánta es la comisión que se paga?

gracias

Alazne

Juan

julio 1, 2020, 19:55

Hola josep, soy novato en el tema, estoy pensado en invertir un parte de dinero en fondos indexados a traves de indexa capital, y otra a traves de degiro x mi cuenta comprando acciones de coca cola, jhonson & jhonson y P&G. Me parecen empresas estables y fiables a largo plazo, no se si esta suficiente diversificado o es un disparate meterme en acciones de ese tipo siendo novato. Mi objetivo es el largo plazo y con degiro ahorraria algo en Comisiones con respecto a indexa, te agradeceria si me dieses una opinion. Gracias x tus consejos

Antonio

junio 23, 2020, 11:03

Hola Josep. Que banco recomendarías para invertir en acciones y fondos de inversión, que tenga una buena oferta de fondos y con bajas comisiones?

Josep

julio 1, 2020, 12:03

Hola Antonio. Personalmente uso roboadvisors como Indexa Capital o Finizens. Si quieres un broker puedes mirar DEGIRO o Renta4.

Cristina

junio 15, 2020, 18:22

Hola Josep,

Gracias por el artículo, es muy educativo. He visto que en muchos robo-advisors te piden como condición ser residente en España. Si inviertes y cambias tu lugar de residencia, debes cambiar tu advisor? Pierdes derecho a usarlos?

¡Muchas gracias!

Josep

junio 20, 2020, 07:33

Hola Cristina. Es una buena pregunta y un caso algo especial. Deberías preguntar al roboadvisor con el que tengas pensado invertir. Estos ofrecen varios productos, imagino que en el plan de pensiones no podrás seguir invirtiendo, pero en el resto de productos igual sí. Un saludo.

Alfonso

junio 1, 2020, 16:42

Hola Josep, muy buen artículo. Tengo una duda, en el ejemplo de la rentabilidad tras la comisión del broker de Sara y Manolo, los resultados de Sara no están afectados por la comisión, cierto?

Josep

junio 7, 2020, 12:54

Hola Alfonso. Ay ay ay, tienes toda la razón, en el cálculo inicial no quité el 0,5% de comisión para Sara. Mil gracias por la puntualización, queda ahora arreglado 🙂

Gerard

mayo 21, 2020, 18:24

Hola Josep,

Muchas gracias por el post, creo que es conciso y didáctico.

Si he entendido bien los ETF entiendo reflejan la composición del índice que sigan de referencia. Preguntas:

– Esta composición se reproduce comprando las acciones de las empresas representadas en el índice de manera directa?

– Qué sucede con los dividendos que generan las aciones que lo componen? Se reinvierten integramente? Por qué sería una ventaja fiscal no cobrar los dividendos?

– Son los ETF per-se son negociados también en bolsa ? significaría esto que su precio esta sujeto a practicas especulativas?

Has recomendado a lo largo del articulo brokers como DEGIRO. Pregunta:

-Que implicaciones tiene que las acciones se presten a terceros? se traduce esto en mayor rentabilidad para el titular? quién es titular de la acción , el broker o el cliente inversor?

Un saludo,

Gerard

Josep

mayo 25, 2020, 20:12

Hola Gerard. Son preguntas muy interesantes las tuyas! El ETF (o fondos indexados) compran acciones y replican el índice (tienen en cuenta el peso de cada empresa en el índice). Por otro lado, la mayoría de ETFs distribuye beneficios (paga dividendos) y no los reinvierte, por eso me gustan más los fondos indexados. El precios de los ETFs dependerá del precio de las acciones en las que invierten. Que presten tus acciones no tendrá más rentabilidad para ti, DEGIRO te compensará dándote mejores tarifas. Sinceramente, igual te conviene más mirarte un roboadvisor tipo Indexa Capital, Popcoin o Finizens (últimamente prefiero esta manera de invertir puesto que me quita dolores de cabeza, eso sí la comisión es un pelín más alta). Un saludo.

Alvaro

mayo 14, 2020, 15:52

Gracias por los consejos, pero tengo una duda, cometí el error de invertir con WDC Markets podrías decirme qué opinas de ellos ya que he leído de todo tanto malo como bueno, mi disponibilidad de dinero es pequeña y me gustaría que me aconsejaras sobre qué hacer ( con quien empezar y qué tipo de producto elegir) ya que por lo que te he leído merece la pena enfocar las inversiones a largo plazo. Gracias y te agradecería si pudieras responderme a la duda que tengo.

Josep

mayo 19, 2020, 17:29

Hola Alvaro. No he probado WDC Markets, pero veo que es un trader, para inversores que saben lo que hacen y operan al corto plazo. Todo una ciencia y personalmente me da algo de miedo. Yo te diría que mires DEGIRO si quieres un broker más sencillo, o que directamente inviertas con un robo advisor (mis favoritos son Indexa Capital y Finizens). Un saludo.

juan

mayo 10, 2020, 18:46

Hola buenas yo me gustaria invertir en bolsa pero no se como empezar estoy seguri, que todo va salir bien.

Josep

mayo 19, 2020, 17:34

Hola Juan. La forma más fácil es seguramente mediante un roboadvisor y mirar al largo plazo. Personalmente uso Finizens y Indexa Capital, aqune hay otras buenas opciones como InbestMe o Popcoin. Un saludo.

Andres De Andrade

abril 26, 2020, 09:52

Que nivel de explicación tan claro brutal + súper útil este post

Josep

mayo 2, 2020, 12:48

Gracias Andres, me alegro que te haya resultado útil. Un saludo.

Alex

abril 25, 2020, 19:34

Buenas Josep! Antes de nada muchisimas gracias por compartir tu conocimiento con nosotros, con consejos prudentes y dando a entender los riesgos con 0 promesas…chapó! Estoy empezando a interesarme por como invertir y las pautas esas de minimizar riesgos,perder el minimo dinero con comisiones y no dedicarme a estar continuamente preocupado por ellas ya que no soy ningun experto encajan de manual conmigo, mi idea es empezar con unos 1500 euros y mes a mes ir metiendo entre 150 y 200 euros, que estrategia me recomendarias??

Josep

mayo 2, 2020, 12:54

Hola Alex, gracias por tus buenas palabras. Pues dependerá de si vas a necesitar el dinero antes de 10 años o podrías sobrevivir sin este. Si no lo necesitas, a mí me gustan los planes de inversiones porque te puedes desgravar un buen pico al año – Indexa Capital, Popcoin y Finizens ofrecen los más económicos). Si crees que vas a necesitar el dinero, entonces puedes mirar el plan de inversión de Indexa Capital (el resto de roboadvisors te pedirán más capital inicial). También lo podrías hacer tú con un Broker como DEGIRO o Renta 4, pero esto será algo bastante más complejo.

Beatriz

marzo 22, 2020, 14:18

Hola Josep,

Muy buen artículo.

Estando confinados, con la situación actual del coronavirus, estaba pensando si es buen momento invertir en este momento en bolsa (acciones o ETFs). Está todo tan descontrolado y hay tanta incertidumbre general, que me gustaría saber tu experta opinión.

Gracias y un saludo!

Josep

abril 1, 2020, 19:56

Hola Beatriz. Pues la cosa está inestable, ciertamente. Yo no soy nada fan de invertir en acciones, simplemente me parece que conlleva mucho riesgo. Los productos indexados (ETFs, fondos indexados o roboadvisors) me dan más tranquilidad. Pues lo que podrías hacer es decidir cuánto dinero quieres invertir en los próximos 6 o 12 meses y ponerlo poco a poco (p.ej. 200 € cada 2 semanas) – de esta forma distribuyes el riesgo, algunas de tus compras de activos serán mejores que otras pero en conjuntamente en mi opinión hay menos riesgo). La manera de automatizar esto sería con un roboadvisor (p.ej. Indexa Capital o Finizens) donde puedes añadir automáticamente fondos. Un saludo y espero haber podido ayudar 🙂

ruben

febrero 17, 2020, 00:44

Hola muy buenas, me ha encantado tu post. Siendo español, para invertir en un ETF’s indexado ya sea vanguard o amundi, desde degiro, no habría ningun tipo de porblema a la hora de declararlo aqui en españa?

Un saludo.

Josep

febrero 29, 2020, 09:14

Hola Rubén. No soy experto fiscal, pero no. Deberías poder obtener toda la información que necesites para invertir desde la plataforma de DEGIRO. Ten en cuenta que solo tienes que pagar por las ganancias de capitales (beneficios) cuando las cobres (cuando vendas tus posiciones). Un saludo.

José Manuel

enero 9, 2020, 13:16

Buenos días, Josep: Viendo las comisiones que van a cobrar los bancos (BBVA) , estoy buscando alternativas donde colocar unos 50k. ¿Recomiendas N26 o ING? Resido en U.K y tengo un cartera de fondos indexados en Finizens, sin embargo leí que quizás se puede replicar una de esas carteras con menores costes. ¿Qué opinas?

¿Tienes conocimiento de alguna forma interesante de inversión en U. K.

PD: Gracias por la atención e interesante artículo.

Josep

enero 11, 2020, 17:35

Hola Jose Manuel. Pues la verdad es que no tengo controlados los productos del Reino Unido, sé que allí son muy fans de sus planes de inversiones y hay más robo-advisors que aquí. Es posible replicar la cartera por tu cuenta, pero al final (estuve mirando esto hace poco), la comisión que te ahorras no es mucho (igual un 0,25%) y tienes más trabajo y riesgo (p.ej. rebalanceos, comprar títulos, errores, impuestos, etc.) – puedes mirar Renta4 o Inversia si quieres comprar fondos indexados. El motivo es que los brokers (p.ej. Renta4 o Inversia) te cobrarán comisiones más altas a ti (y a cualquier hijo normal de vecino) al no ser una entidad con muchos fondos con los que invertir. Vamos que Finizens, Indexa Capital y similares invierten a precios más competitivos al que tú o yo podemos aspirar.

Por otro lado, si no necesitas ese dinero te diría que no lo tengas en una cuenta ‘parado’ como N26 o ING. Aunque soy muy fan de ambas cuentas no son productos para tener dinero. Un saludo.

alejandro M

enero 5, 2020, 01:29

Hola Josep

Me encanto tu articulo la verdad es que aprendi mucho con el Pero me surgió una pregunta que a lo mejor es tonta por mi desconocimiento si es así te pido disculpas de antemano.

Bueno hay va la pregunta en los ETF’ s al ser cotizados no implicaría un riesgo de quiebra me explico al ser cotizado funcionaran como la bolsa y podría caer su valor como producto de la especulación con la subsecuente perdida? Lei un articulo sobre Michael J Burry que alertaba que los ETF’s eran la siguiente burbuja que estallaría por que estaban subiendo los precios artificialmente de las acciones que tenían en cartera. Tanto los fondos indexados como los ETF’s no podrían caer como producto de especuladores o hay algun tipo de garantia para ese tipo de inversion? desconozco si se podrian los especuladores ponerse cortos en estos fondos o no es permitido.

Gracias por tu respuesta

Un saludo

Josep

enero 6, 2020, 18:58

Hol Alejandro. Los ETFs invierten en acciones por lo que estas pueden quebrar o tener problemas (p.ej. Banco Popular) pero al invertir en todo el mercado este riesgo es menor (o tendrá un impacto menor). Por otro lado, la entidad que gestiona el ETF (p.ej. Amundi o Vanguard) podría quebrar, pero estas suelen tener las acciones en bancos depositarios. Antes de invertir en un ETF deberías ver si la entidad que lo gestiona te inspira confianza.

Una alternativa sería invertir en un roboadvisor como Indexa Capital o Finizens, donde sus carteras invierten en productos indexados de entidades confiables (p.ej. Vangiuard o iShares). Un saludo.

Antonio

noviembre 20, 2019, 11:27

Hola Josep.

Hablas en un artículo publicado hace 5 días de la recomendación de DEGIRO como broker para trabajar con ellos. Yo soy cliente y como seguro sabrás, ahora resulta que la compensación que te iban abonando por el rendimiento negativo de las participaciones en los fondos del mercado monetario ya sólo lo hacen hasta un máximo de 2.500 euros. Entiendo que esto es un gran inconveniente, pues tener liquidez por encima de esta cifra hace que todos los días estés perdiendo dinero. ¿Qué opinión te merece esta nueva política por parte de DEGIRO? Un saludo.

Josep

noviembre 24, 2019, 14:01

Hola Antonio. DEGIRO ofrece muchos productos y muchas maneras de operar (varios planes). Deja que mire este caso particular, personalmente solo invierto en fondos indexados (o ETFs indexados) por lo que tengo que ‘estudiar’ un poco tu pregunta 🙂

Francisco Javier

octubre 28, 2019, 22:20

Hola, tengo una duda en los fondos indexados en los de renta fija como se por ejemplo si son bonos a corto medio y largo plazo y si por ej.cogo uno a 10 años y resulta que tengo que sacar el dinero a los 5 años el de renta fija no podria sacarlo hasta los 10 años?

Como ves estoy empezando. Gracias

Josep

octubre 29, 2019, 17:46

Hola Francisco Javier. Podrás vender el fondo indexado en cualquier momento, independientemente de si invierte en renta fija a largo o corto plazo. Pero la idea es mantener las posiciones a largo plazo para aprovecharse del efecto del interés compuesto. Un saludo.

Joan

octubre 7, 2019, 18:56

Hola Josep,

Queria consultarte cual seria la diferencia a nivel comisiones , si es que las hay, entre Finizens e Indexa Capital y cual de los dos recomendarias. Por otra parte pensaba invertir en Fondos Amundi y me parece una buena opcion utilizar SelfBank como broker, ya que no cobra ni custodia, compra o traspaso. Tienes alguna opinion de Self Bank?

Tu blog es muy completo y siempre me sirve de guia. Felicitaciones por el trabajo.

Muchas gracias y un saludo!!

Josep

octubre 13, 2019, 14:31

Hola Joan. Buena pregunta, estoy preparando una reseña sobre Finizens precisamente. Las comisiones son muy similares, casi iguales. La diferencia principal es que con Finizens necesitas una inversión mínima de 10.000 € y 1.000 con Indexa Capital. Con los Planes de Inversión de Finizens sus comisiones van del 0,80% al 0,47% (cuanto más capital menos comisión, y en Indexa Capital del 0,82% al 0,41%. Un saludo.