Los fondos de inversión son un instrumento financiero muy habitual y del que seguro has escuchado hablar en multitud de ocasiones. De hecho, hasta se podría decir que, tal y como lo entendemos hoy en día, el mundo de las finanzas no se puede entender sin saber qué es un fondo de inversión.

Por ahora, antes de comenzar con explicaciones más densas y complejas sobre qué es un fondo de inversión, quédate con esto: son un vehículo que permite diversificar los movimientos de capital en busca de un beneficio y que, por ende, ayudan a disminuir el riesgo de cualquier operación financiera.

Y además, son productos de inversión colectiva. Es decir: muchos inversores se juntan para poder tener un mayor poder de negociación (p.ej. negociar comisiones a la baja) a la hora de invertir.

Voy a explicarte cómo funcionan, los distintos tipos que existen, quiénes son los principales participantes y qué tan rentables pueden ser los fondos de inversión a lo largo de esta guía sobre el tema.

Así que, si estás listo, vamos con ello.

¿Qué es un fondo de inversión?

Los fondos de inversión son instituciones colectivas sin personalidad jurídica que buscan reunir el patrimonio de diversas personas (jurídicas o físicas, y a las que se las denomina como partícipes) para invertirlo en una variedad de activos financieros, siempre con el objetivo de obtener un beneficio de dichos movimientos financieros.

Desde que se convirtieron en un elemento habitual de los mercados financieros, los fondos de inversión han ofrecido a los inversores (especialmente, de tamaño pequeño y medio) opciones que no podían contemplar mediante la inversión directa. Sobre todo, a la hora de diversificar y personalizar las inversiones, ceder la gestión de estas a profesionales, y acceder a instrumentos y mercados que, de otra manera, estarían cerrados a actores de tamaño medio o pequeño.

Cómo funcionan los fondos de inversión.

A simple vista, el funcionamiento de estas herramientas financieras es relativamente sencillo. En cualquier caso, para explicarlo, creo que lo mejor es hacerlo a través de varios términos clave para entender el concepto general del fondo de inversión:

- El patrimonio. Es el capital total acumulado (tanto el invertido como el no invertido)por un fondo de inversión a través de las aportaciones de sus partícipes. Por ejemplo, imagínate que existe un fondo de inversión llamado Inversiones Josep, y que cada uno de los diez participantes habéis puesto 10 €. Pues bien, el patrimonio de Inversiones Josep sería de 100 €.

- Las participaciones. Por cada inversión que un partícipe realice, el fondo de inversión le entregará a este unas participaciones. Por seguir con el ejemplo anterior, pongamos que Inversiones Josep te ha entregado dos participaciones por tu inversión de 10 €. En cierto modo, estas participaciones son como un título de propiedad que acredita tu participación en el fondo. Por lo general, los fondos han de tener un mínimo de 100 partícipes.

- El precio o valor liquidativo. Así pues, el precio o valor liquidativo de una participación sería el resultado de dividir el patrimonio total del fondo (menos algunos gastos) entre todas sus participaciones. Y, por lo tanto, para averiguar el de Inversiones Josep, habría que dividir los 100 € de patrimonio total entre las veinte participaciones (dos por cada partícipe) que habéis recibido por vuestra inversión de 10 €. El precio o valor liquidativo es, pues, de 5 € por participación.

- El rendimiento. Y llegamos, pues, al punto final, al rendimiento. Imagínate que un año después de tu inversión inicial, y gracias a los movimientos y operaciones que ha realizado, Inversiones Josep ha logrado triplicar su patrimonio hasta los 300 €. De esta manera, tus dos participaciones en el fondo también ha triplicado su valor: de los 10 € iniciales han pasado a estar valoradas en 30 €. Si las vendes, el rendimiento de tu inversión será de 20 €. He ahí la rentabilidad y el por qué de los fondos de inversión.

Quiénes son los actores principales de un fondo de inversión.

Para completar la explicación de qué es un fondo de inversión, creo que la mejor idea es hablar de cuáles son sus actores principales. Y, aquí, diferenciamos cinco:

- El partícipe: Tanto individuos como empresas, instituciones o pequeños ahorradores comparten un objetivo común al invertir en un fondo: obtener rendimientos de su capital invertido.

- La gestora: La sociedad gerente o gestora del fondo es la entidad que toma las decisiones al respecto de los movimientos de capital (en qué activos se opera, cuándo se hace y con qué cantidades se lleva a cabo la operación; o mediante la creación una oferta de diversos productos para que el partícipe escoja entre ellos). Además, publican los datos y documentos legalmente requeridos, y llevan un control del registro de los participes. Por ejemplo, Vanguard, iShares, BlackRock o Amundi son gestoras de fondos mundialmente conocidas.

- El banco depositario: Por su parte, el banco depositario, banco custodio, o sociedad depositaria es aquella que se encarga de custodiar los activos y dinero en efectivo del fondo. Así como de, también, ejecutar órdenes de compra y venta de activos, Además, vigila a la sociedad gestora del fondo de inversiones.

- La entidad comercializadora: La entidad de comercialización, también conocida como agente de comercialización, es quien se encarga de dar a conocer, promocionar y vender fondos de inversión. Se dedica a la publicidad, el marketing y organiza cómo se venden las participaciones del fondo a los inversores que puedan estar interesados.

Ventajas y desventajas de invertir en fondos de inversión

Ventajas:

- Comisiones: Los fondos de inversión facilitan poder invertir en muchos activos a unos precios muy competitivos. Algunos fondos invierten en miles de posiciones, ¿y cuánto nos costaría a ti o a mí invertir en 1.000 acciones diferentes? Exacto, mucho más.

- Diversificación y disminución del riesgo: Aunque esto no es siempre así, por lo general los fondos invierten en decenas (sino centenares) de activos diferentes y eso suele favorecer la diversificación.

- Operaciones llevadas a cabo por profesionales: Además, cabe destacar que siempre están dirigidos por profesionales del sector financiero. Esto significa que, como norma general, las decisiones que tomen estarán basadas en el reglamento del fondo. Por ejemplo, si participas en un fondo que invierte solo en renta fija, la gestora no puede decidir de buenas a primeras empezar a invertir en otros activos como acciones o derivados.

- Consume menos tiempo: Desde el punto de vista del partícipe, y respecto a otro tipo de inversiones, los fondos de inversión suponen un ahorro de tiempo muy notable. El inversor no necesita estudiar el mercado todos los días, sino simplemente analizar cuál es el fondo de inversión que más se adapta a sus objetivos de inversión. Luego, se puede despreocupar de las operaciones del día a día como compra y venta de activos, estudio de los mercados u operaciones de reajuste.

- Eficiencia tributaria: Es posible traspasar tus participaciones de un fondo de inversión a otro sin que haya que tributar por las ganancias hasta que estas se hayan confirmado (es decir, hasta que vendas las participaciones del fondo).

- Oferta muy variada: Finalmente, quiero destacar que el mercado de los fondos de inversión es tan amplio que, sea cual sea el activo o espacio económico en el que te quieras centrar, seguro lo encontrarás.

Desventajas:

- No tienes tanto poder de decisión: Por supuesto, al convertirte en partícipe de un fondo de inversión dejarás todas las decisiones financieras respecto a ese patrimonio en manos de los gestores. O, al menos, casi todas. Se llama delegar y sí, a algunas personas nos cuesta.

- La transparencia, a veces, puede ser mejorable: Algunos fondos no son todo lo transparentes o comunicativos que a los partícipes les gustaría, así que debes andarte con ojo en este sentido. Eso sí, pasan inspecciones (auditorías) habitualmente, y han de publicar informes cada cierto tiempo.

- Caros, en ocasiones: Las comisiones de gestión pueden ser excesivas en algunos casos, aunque en muchos otros (p.ej. fondos indexados) son bastante económicos.

- El proceso de selección de un fondo debe ser muy exhaustivo: Aunque no vayas a perder tiempo estudiando cada operación, sí es cierto que el proceso de selección de un fondo también conlleva una inversión de tiempo considerable. Siempre que lo quieras hacer bien, claro.

- No es un método infalible: y, como bien debes saber, que sean más seguros no significa que los fondos de inversión puedan perder dinero. Al fin y al cabo, los gestores también son humanos. Y, como tal, fallan. Tu inversión no está garantizada.

- Rentabilidad: Si te decantas por un fondo de inversión activamente gestionado (la gestora intenta batir la rentabilidad del mercado), lo cierto es que a medio y largo plazo más del 90% de los gestores no son capaces de ofrecer una rentabilidad mayor a la del mercado.

Tipos de fondos de inversión

Fondos de mercados monetarios

Los fondos de mercados monetarios son aquellos que se dedican a invertir en activos monetarios como liquidez, letras del tesoro, pagarés de empresas, bonos y obligaciones. Se caracterizan por ser activos financieros a corto plazo (máximo 12 a 18 meses). Suelen ofrecer una liquidez elevada, y un riesgo (volatilidad) menor que el de los activos de renta fija a medio y largo plazo. Por supuesto, la rentabilidad que puedes esperar será bastante discreta.

Un gran ejemplo de fondo de mercado monetario es el BNP Paribas Funds Euro Money Market, uno de los más populares de este sector. Como se puede ver en la imagen previa, ofrece rentabilidades pequeñas a cambio de una gran seguridad.

Fondos de renta fija

Los fondos de renta fija son aquellos que ofrecen una mayor seguridad a costa de rentabilidades menores (que la renta variable). Se centran en invertir (a medio y largo plazo) en activos muy seguros como bonos del estado, emisiones de deuda corporativa, pagarés, etc. Pero, ojo, que sean de “renta fija” no quiere decir que estos productos no estén expuestos a cierta volatilidad ni que no ofrezcan pérdidas (p.ej. una subida del tipo de interés irá en su contra). Recuerda que toda inversión tiene su riesgo.

Un ejemplo de fondo de renta fija es Lazard Credit Opportunities. Y, como vemos, que sea un fondo de renta fija no evita que sufra pérdidas, como las que se aprecian en la primera mitad del año 2023 en el gráfico previo.

Fondos de renta variable

Y si los fondos de renta fija ofrecen más seguridad (por mucho que también estén expuestos a los movimientos del mercado), los fondos de renta variable son todo lo contrario: más rentabilidad potencial a costa de menor seguridad. Su objetivo suelen ser espacios más volátiles, como el mercado bursátil.

Para exponer la diferencia entre los fondos de renta variable y renta fija, nada como comparar la gráfica de Lazard Credit Opportunities (ejemplo de fondo de renta fija anterior), con la de Alcalá Multigestión Garp, uno de los fondos de renta variable presentes en España. Los movimientos en el precio del primero son de en torno al 10%; en el segundo, superan el 60%.

Fondos mixtos

Fácil: los fondos mixtos son aquellos que mezclan productos de renta fija con otros de renta variable. Uno de los más reputados es el de Global Allocation. Dependiendo de la proporción de renta fija y renta variable serán fondos mixtos de renta fija (máx. 30% RV) o de renta variable (RV entre el 30% y el 75%).

Fondos garantizados

Como su propio nombre indica, los fondos garantizados son aquellos que aseguran que, como mínimo y en una fecha futura, el partícipe conservará parte o totalidad de su inversión. Algunos también aseguran cierto porcentaje de rendimientos y suelen enfocarse en operaciones a largo plazo. No son los fondos más extendidos, sobre todo en épocas de tipos de interés a la baja.

Un ejemplo de fondo garantizado es el de Abanca Garantizado Rentas Anuales II, que llegó a ofrecer rentabilidades por encima del 1% con sus operaciones en el mercado de bonos.

Fondos sectoriales

El nombre de este tipo de fondos de inversión también indica a las claras a qué se dedican. En este caso, se trata de operaciones centradas en un sector económico concreto: empresas energéticas, metalúrgicas, del sector de cuidados, etc.

Fondos de gestión estática o pasiva

Un tipo de fondo que se ha puesto muy de moda en los últimos años es el de gestión estática o pasiva, que suelen ser fondos indexados. Estos se basan en la estrategia de buy & hold, y su principal ventaja es que son más asequibles, ya que no requieren de tanto personal para analizar los movimientos diarios del mercado. La manera de invertir, con ellos, es comprar y esperar a que dicha compra dé sus frutos.

Fondos de inversión inmobiliarios

Pues eso: los fondos de inversión inmobiliarios son aquellos que operan en el mercado de los inmuebles, los alquileres, y la compra y venta de viviendas y espacios comerciales. En España, uno de los más conocidos en la actualidad es el Janus Henderson Horizon Pan European Property Equities Fund.

Hedge funds

El hedge fund (o fondo de inversión libre) es un fondo de inversión mucho más arriesgado que cualquier otro. Así como en el caso de los fondos de inversión normales existen limitaciones del porcentaje máximo que estos pueden invertir en un solo activo (el 10%, por ejemplo), todo el patrimonio del hedge fund se puede invertir sobre un solo activo, lo cual es muchísimo más arriesgado. Digamos que son fondos para los ‘amantes’ del riesgo a los que no les importa perder mucho dinero en operaciones (casi especulativas) donde se esperan rentabilidades de infarto.

Uno de los hedge funds que más rentabilidades ha ofrecido en los últimos tiempos es el Yosemite Hedge Fund FIL.

Fondos de inversión cotizados (ETF)

Su principal diferencia con el resto de fondos de inversión es que estos se pueden comprar o vender durante la sesión del mercado. En otras palabras, cotizan en bolsa y son similares a las acciones de una empresa cotizada. Cotizan en tiempo real y su precio es muy similar al del valor liquidativo de sus activos. Estos ETF también invierten en índices: por ejemplo, índices de renta fija, bursátiles o sectoriales.

Otra peculiaridad es que existen ETF inversos, y el objetivo es replicar un índice con derivados con el objetivo de obtener rentabilidades positivas si un determinado índice baja.

Riesgos de los fondos de inversión

Aunque hemos incidido varias veces en que las operaciones mediante fondos de inversión ayudan a diversificar y, por lo tanto, a disminuir el riesgo de nuestras inversiones, esto no tiene por qué ser siempre así. Los fondos de inversión también cuentan con sus riesgos muy notables, y estos son algunos de ellos:

- No todos los fondos de inversión son iguales. Como hemos visto previamente, hay tipos de fondos de inversión en los que el riesgo es parte de su naturaleza (un hedge fund, por ejemplo, o un ETF inverso en el que operas a través de derivados). Así pues: ¿suele ser una operación más segura la que realizamos al invertir en fondos de inversión? Sí, suele ser. ¿Quiere decir esto que no puedo perder mi dinero con un fondo de inversión? No, en absoluto. Puedes perder, y mucho.

- Los retornos no están garantizados. Un poco en línea con el argumento anterior cabe resaltar que, salvo casos concretos (como el de los fondos garantizados), los retornos de un fondo de inversión no están garantizados. Es decir, que puedes perder el capital que hayas invertido.

- El riesgo del país es algo a tener en cuenta. Esto es obvio: no es lo mismo invertir en un fondo de inversión de un país seguro (como Canadá, por ejemplo) que sobre fondo de un país con menos seguridad jurídica. Igual que tampoco es lo mismo invertir en un fondo monetario que opere sobre el franco suizo o uno que lo haga sobre el peso argentino; sin ánimo de ofender. Los niveles de volatilidad no solo cambian entre diferentes mercados, sino también dentro de espacios del mismo mercado.

- El riesgo general del mercado. La volatilidad del mercado siempre puede estar a la vuelta de la esquina, en cualquier instrumento. Al final, sus movimientos dependen de elementos que no se pueden controlar o prever (cambios en el panorama económico, desastres naturales, enfrentamientos políticos o bélicos, etc). Y, en resumen, por decirlo de otra manera: incluso el activo más seguro puede sufrir grandes pérdidas en un tramo de gran volatilidad.

- El riesgo específico del activo. Piensa en un fondo sectorial que se dedique a la inversión en criptomonedas. Si el riesgo del activo es alto per se, entonces también lo será el del fondo.

- El riesgo de liquidez. No todos los activos tienen una venta igual de sencilla, y esto también supone un riesgo a la hora de invertir en fondos de inversión.

- El riesgo de inflación. Este tipo de riesgo se refiere a la pérdida que puede suponer sobre el poder adquisitivo de tu inversión una subida en la inflación.

- Y el riesgo de estar en manos de otra persona. Recuerda siempre que, al final, los gestores de fondos de inversión también son humanos. Como tal, tienen errores, manías y preferencias.

La fiscalidad de los fondos de inversión

En España, la ley tributaria ofrece ciertas ventajas a aquellos que decidan convertirse en partícipes de fondos de inversión. A saber:

- Los traspasos no tributan. Lo que quiere decir que si decides traspasar el dinero que tengas en un fondo a otro, sin vender las participaciones, no tendrás que tributar por esto. Con las inversiones en fondos de inversión solo tributarás en el momento del reembolso (es decir, cuando vendes una participación e ingresas el dinero en tu cuenta).

- Fondos de reparto. Si el fondo en el que estás invertido reparte beneficios (dividendos), tendrás que tributar por estos como rendimientos de capital mobiliarios. El porcentaje es el que te toque de la base del ahorro (ver la tabla siguiente). En este caso, puede que el banco custodio te aplique la retención del 19%.

- Ganancias patrimoniales. Si invertiste 1.000 y al vender tuviste una ganancia del 25% (recibiste 1.250 €), la diferencia (tu beneficio), tendrá que tributar como ganancia patrimonial, y no habrá retención. El tipo impositivo es el de la base del ahorro del IRPF (te dejo una tabla abajo).

- Reducciones. Tales como incluir como gastos deducibles las comisiones de suscripción, custodia, reembolso y gestión de un fondo; compensar las pérdidas entre inversiones diferentes y en los cuatro años siguientes a la pérdida (lo que significa que, si pierdes 4.000 € en 2023, pero ganas 2000 € en 2024 y 2025 con otras inversiones, no tendrás que tributarlas como ganancias); o incluso compensar los beneficios inmobiliarios con una de estas pérdidas patrimoniales.

Tipos impositivos IRPF base del ahorro

| Base liquidable | Tipo | Cuota íntegra |

|---|---|---|

| 0 a 6.000 € | 19% | 1.140 € |

| 6.001 € a 50.000 € | 21% | 10.380 € |

| 50.001 € a 200.000 € | 23% | 44.880 € |

| 200.001 € a 300.000 € | 27% | 71.880 € |

| Más de 300.000 € | 28% | N/A |

Principales gestoras de fondos de inversión

A noviembre de 2022, las cinco principales gestoras de fondos de inversión en España tenían (según Forbes), todas ellas, una relación directa con bancos de renombre en el país. A saber:

- CaixaBank Asset Management: 317 fondos bajo gestión y un patrimonio de 76.108.448 €.

- Santander Asset Management: 177 fondos bajo gestión y un patrimonio de 49.814.417 €.

- BBVA Asset Management: 108 fondos bajo gestión y un patrimonio de 42.207.855 €.

- Ibercaja Gestión: 106 fondos bajo gestión y un patrimonio de 17.713.251 €.

- KutxaBank Gestión: 65 fondos bajo gestión y un patrimonio de 16.484.320 €.

¿Cómo invertir en fondos de inversión?

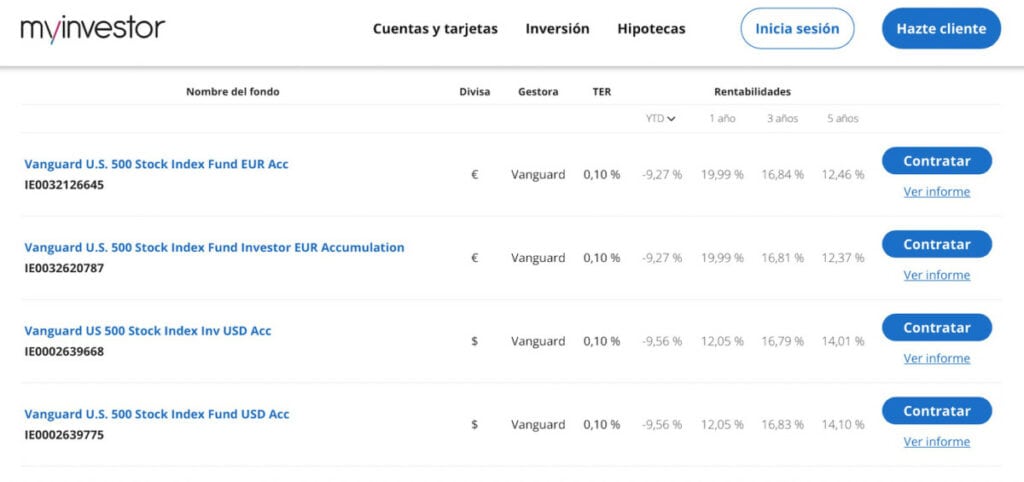

En mi opinión, uno de los actores más fiables y recomendables del mercado de los fondos de inversión español es MyInvestor.

Esta plataforma de inversión ofrece servicios de gestión de carteras con diversos fondos indexados, cuenta con unas condiciones bastante buenas y, además, oferta mucha variedad de activos (tanto fondos gestionados como indexados).

Eso sí, creo que podrían tener una mejor interfaz y hacer más fácil la búsqueda y análisis de los fondos.

Valoración de los fondos de inversión

Vamos, quizás, con el que es el tema más complejo en lo tocante a fondos de inversión: el de cómo calcular su valor.

Paso 1

Para ello, el primer paso es averiguar el valor neto de la cartera del fondo. ¿Cómo se hace esto? Muy fácil, se coge el valor (de mercado) de las inversiones realizadas por el fondo, y se le restan las cantidades correspondientes a impuestos, tasas y gastos de auditoría; comisiones de gestión y de depósito; y comisiones de compra-venta.

Paso 2

El segundo paso es calcular el valor liquidativo de la participación. Para ello hay que dividir el valor neto entre todas las participaciones.

Paso 3

Y, por último, para calcular el rendimiento del fondo solo tenemos que realizar esta operación en una fecha X y, luego, con la fecha posterior Y que queremos establecer la comparación del rendimiento.

Qué comisiones tienen los fondos de inversión

Como es obvio, por todo el trabajo que hay detrás, invertir a través de un fondo de inversión no es gratuito para un partícipe, y este debe afrontar ciertas comisiones. Desde el punto de vista de este partícipe o inversor, las más importantes son:

- Las comisiones de gestión. Se suelen cobrar sobre un porcentaje del patrimonio (máx 2,25% anual), aunque en ocasiones pueden estar vinculadas a los resultados (máx. 18% anual). Las perciben las sociedades gestoras del fondo directamente del fondo, o del partícipe.

- Las comisiones de depósito. Las percibe la entidad custodia (el banco, por ejemplo) y son extraídas del fondo de inversión. Depende un poco de cada fondo y banco custodio, pero no podrán cobrarte más del 0,20% (anual).

- Las comisiones de suscripción y reembolso. No se suele aplicar, salvo en el caso de los fondos garantizados de renta variable (para que no retires el dinero antes del vencimiento).

Todos los fondos de inversión están obligados a publicar el TER (Total Expense Ratio) en sus informes trimestrales, semestrales y anuales. Este es el ratio de los gastos totales en los que el fondo de inversión incurre. Entre otros, computa los gastos de gestión, depósito, servicios como auditorías, etc.

Eso sí, no se incluyen gastos bastante comunes como las comisiones de compra y venta de los activos, y posibles comisiones de suscripción y reembolso.

Últimas reflexiones sobre los fondos de inversión

Hasta aquí ha llegado este artículo con el que he querido contarte un poco más sobre qué es un fondo de inversión, cómo funciona, cuáles son sus ventajas y desventajas, y qué tipos puedes encontrarte.

Como resumen, te diría que las operaciones a través de fondos de inversión ofrecen numerosas ventajas. Por ejemplo, brindan la posibilidad de realizar movimientos de dinero mucho más diversificados y, por ende, menos arriesgados (si los gestores de los fondos de inversión llevan cientos de operaciones a la vez, que unas cuantas salgan mal no supone un golpe tan duro para el capital total invertido.

Con respecto al pago de comisiones e impuestos son más efectivos que la inversión directa. Y, muy importante, ponen nuestras operaciones en manos de gestores profesionales, con una doble ventaja: ahorramos tiempo y nos apoyaremos en su conocimiento.

Sin embargo, esto no quiere decir que estén exentos de riesgo, ni mucho menos. Ni siquiera los fondos de renta fija te pueden asegurar que no vas a perder dinero, porque sería una mentira. Ya no digamos si decides invertir en fondos tipo hedge fund o ETF inversos, donde el riesgo se dispara.

Por el resto, mi consejo es el de siempre: antes de nada y de invertir cualquier dinero, estudia mucho, busca asociados de máxima fiabilidad y ten en cuenta todos los riesgos que implica este tipo de producto financiero. Y recuerda, siempre, que la inversión financiera es un mundo en el que el riesgo de perder tu dinero es muy alto, así que no es para nada un juego.

Por supuesto, si tienes alguna pregunta o comentario, te animo a que dejes un mensaje e intento responderte. Gracias y un saludo.

Preguntas frecuentes sobre fondos de inversión

No. Esto es algo a tener muy claro porque, salvo que operes con fondos garantizados, tu depósito de capital en un fondo de inversión nunca está garantizado, y mucho menos lo estarán sus retornos.

2 comments

Noa

14 mayo 2023, 16:02

Hola, josep, me he topado con tu blog leyendo por internet y me encanta!! Nueva seguidora 🥰

Tengo un capital de 60k aprox que me gustaría invertir con un horizonte de alrededor de 10 años al menos.

Ante la situación bajista de los mercados actuales, seguirías recomendando la gestión pasiva de fondos indexados?

Para fondos indexados y gestión de cartera activa qué entidades recomendarias por sus bajas comisiones y alta rentabilidad?

Sé que existe dgiro, indexa, my investor.. pero me encantaría saber en qué se diferencian estás opciones a nivel de rentabilidad y comisiones (seguro que habrá más personas con la misma duda). Podrías echarme una mano por fa?

En tu opinión personal pq te decantas más por una que por otra de estas opciones?

Mil gracias 😊

Josep

15 mayo 2023, 10:41

Hola Noa. Lo siento pero que te dé recomendaciones directas sobre qué hacer con tu dinero es ilegal, además que sería un poco temerario porque debería conocer tus objetivos y circunstancias personales y financieros. Intento contestar tu consulta de forma genérica y no te lo tomes como que te sugiero que debes hacer una cosa o la otra, solo te doy un poco de contexto genérico (sorry por este rollo tan aburrido).

La mayoría de las ganancias (y pérdidas) de capitales en el mundo de la renta variable se dan en momentos puntuales, vamos que normalmente los mercados están estables hasta que hay una subida importante o una bajada. Es por eso que intentar acertar el timing de entrada y salida es muy complicado y corres el riesgo de quedarte fuera o tener más pérdidas de lo esperado. Supongo que estadísticamente también haya un grupo reducido de inversores a los que le sale bien, personalmente tengo muy claro que con todo el esfuerzo que pueda poner y la información que yo tenga disponible, será complicado (imposible en realidad) que yo vaya a acertar en cada momento de cambio de ciclo económico intentar escoger el momento de inversión.

Sobre las entidades (roboadvisors) que comentas hay algunas diferencias pero la mayoría sigue estrategias de inversión similares en carteras de fondos indexados. Es por eso que las comisiones tienen un gran impacto aquí, puesto que la rentabilidad se ve impactada negativamente por estas. Darte una predicción sobre qué esperar sobre las rentabilidades futuras de estas gestoras de carteras es como predecir el futuro, me temo que no puedo, disculpas.

Si quieres costes más reducidos y quieres montarte tú misma una cartera (p.ej. de fondos), podrías tú misma elegir los fondos en los que quieres invertir, por ejemplo en MyInvestor o Inversis puedes hacer esto.

Espero que mi respuesta no haya sido muy aburrida y te haya ayudado. Gracias y un saludo.